Sono arrivate nella riunione di oggi, lunedì 16 settembre, le risorse – 80mila euro – per Finaosta per aggiornare lo studio sul futuro della Governance degli impianti a fune. La finanziaria regionale dovrà approfondire alcuni aspetti richiesti durante le audizioni in commissione, quale ad esempio quello sugli aiuti di stato.

“L”obiettivo è di avere entro la fine di questo inverno – evidenzia l’Assessore agli impianti a fune Luigi Bertschty – tutti gli elementi per tracciare il futuro degli impianti a fune. Non è più questione di razionalizzazioni, ma di rendere la gestione uniforme sul territorio. La visione non è quella di domani, ma deve guardare ai prossimi dieci anni, con una capacità di tenere insieme un sistema che sta cambiando, un modello di sci che deve pensare anche ad altri aspetti, come l’accoglienza, in una competitività che vede i grandi comprensori mantenere un target elevato”.

Il nuovo studio dovrà indicare il modello societario da adottare, anche con riferimento all’eventuale evoluzione del mercato e del target di clientela (comprese le politiche commerciali) e ai rapporti con i soggetti coinvolti (es. atti e comunicazioni da attuare); rappresentare gli impatti contabili e fiscali dell’operazione; proporre uno schema degli adempimenti da porre in essere, con le relative tempistiche, e gli eventuali risvolti legali dell’operazione (es. conformità in materia di legislazione antitrust, normativa pubblicistica e aiuti di Stato); individuare i modelli di governo e di organizzazione più efficienti ed efficaci, anche con riferimento alla centralizzazione delle varie componenti di gestione (es. approvvigionamenti, direzioni operative, personale, investimenti, marketing, conti correnti bancari); elencare punti di forza, di debolezza, minacce e opportunità del processo scelto e/o di eventuali soluzioni alternative e dare una valutazione complessiva circa l‘opportunità dell’operazione.

“Bisogna capire quale sia il miglior percorso amministrativo all’interno del quale l’amministrazione giochi sempre un ruolo decisorio fondamentale, perché questo è quello che ci preoccupa” aggiunge il presidente della Regione Renzo Testolin.

Lo studio sul futuro degli impianti a fune valdostani va aggiornato

24 maggio 2024

Arriveranno con un emendamento alla prima legge di assestamento regionale, le risorse per aggiornare lo studio, realizzato da Deloitte, sul futuro degli impianti a fune valdostani. A dirlo in Consiglio regionale è stato l’Assessore regionale agli impianti a fune Luigi Bertschy.

“Lo studio ha approfondito poco l’aspetto più pratico organizzativo a livello territoriale, che sappiamo che è uno degli elementi che preoccupa di questa riforma” ha detto l’Assessore.

Deloitte, nello studio di fattibilità redatto, aveva indicato come soluzione ottimale nell’ottica di una “proficua azione di razionalizzazione” il percorso di costituzione di una unica società mediante la fusione delle attuali sei società. Il capogruppo di Rassemblement Valdôtain Stefano Aggravi nella sua iniziativa ha chiesto se c’è la volontà da parte del Governo regionale di approfondire lo scenario dell’eventuale quotazione in borsa di quota parte dell’azionariato della nuova holding.

“Potrebbe essere uno degli elementi da mettere come fase di approfondimento. – ha proseguito l’Assessore – La cosa importante è di mettere a tema la visione e la prospettiva degli investimenti. Su quelli di manutenzione e revisione possiamo infatti ancora intervenire con le risorse del bilancio regionale, ma sui grand investimenti, indicati nel Defr, non siamo in grado di andare oltre ad una certa portata. Bisogna capire come, senza perdere l’asse strategico, si possono reperire risorse per continuare a investire e rendere competitivi i nostri territori. Quello della quotazione è una delle strade che si può studiare. Come governo siamo in dirittura di arrivo con un progetto che a breve verrà presentato. Un altro tema è anche come rendere più attivo il sistema privato valdostano, magari attraverso un azionariato trovare interesse a fare parte di un modello”.

Finaosta, che nel frattempo sta preparando un’altra analisi di impatto del settore sull’economia regionale, dovrà restituire entro l’autunno lo studio aggiornato, “per arrivare nell’ultimo anno di legislatura, in inverno o primavera, a dare un’indicazione definitiva”

Per Deloitte serve la fusione in un’unica società degli impianti a fune valdostani

18 marzo 2023 di Luca Ventrice

In Valle d’Aosta, gli impianti a fune risultano “primari strumenti per il sostegno e lo sviluppo socio-economico locale, in quanto inducono essenziali benefici per le attività umane ed economiche delle zone interessate”. Però, in nell’ottica di una “proficua azione di razionalizzazione” servirebbe “la costituzione di una unica società mediante la fusione delle attuali sei società, la cui attività operativa sarà organizzata in due distinte divisioni tra impianti di piccole e di grandi dimensioni, al fine di differenziare l’offerta e la politica commerciale sulla base del target di clientela, di prodotto, ed altri riferimenti”.

A scriverlo è la società di consulenza Deloitte nello studio di fattibilità sulla riorganizzazione societaria degli impianti a fune in Valle d’Aosta commissionato da Finaosta spa, la finanziaria regionale.

Una società di gestione unica. Skyway compresa

Secondo Deloitte questa operazione permetterebbe, si legge ancora nell’analisi:

- una unicità di intenti, di governo degli indirizzi della società ed una unità del soggetto nel presentarsi al sistema;

- un maggiore coordinamento e l’accentramento del sistema decisionale con la possibilità di allocare in maniera più efficiente le risorse disponibili;

- un controllo univoco dei servizi e dei prodotti, una migliore capacità di adattamento alle richieste esterne e all’evoluzione della domanda, nonché l’unicità della gestione dell’offerta (in termini di pluralità e varietà) e un maggiore sfruttamento delle economie di scala;

- la massimizzazione della politica commerciale e di marketing, nonché un indirizzo univoco ma customizzato per sfruttare le potenzialità di ciascun comprensorio, anche al fine di eliminare la concorrenza fra i comprensori, attraverso un’offerta differenziata e dinamica, come ad esempio lo sviluppo dell’attività ludica sulla neve e del ciclismo per i comprensori che attualmente non riescono ad essere profittevoli con il mero sfruttamento degli impianti a fune;

- di gestire al meglio il cambiamento e la diversificazione dell’offerta, anche in considerazione del cambiamento

Ma non solo. La società di consulenza spiega che “La costituzione di un’unica società che si occupi della gestione anche dello Skyway Monte Bianco” porterebbe ulteriori vantaggi come:

- beneficiare del flusso turistico proveniente dagli altri comprensori grazie ad un’attività promozionale volta alla valorizzazione dell’intero territorio regionale;

- integrare la propria offerta commerciale sviluppando ulteriormente la stagione estiva sfruttando i picchi di attività di Skyway Monte Bianco;

- incrementare le possibilità di ottenere l’aggiudicazione della concessione dello Skyway nel 2046 presentandosi come un’unica entità che si occupa della gestione dei principali comprensori della Valle d’Aosta.

Una società di gestione unica: i “pro” (a vantaggio dei più piccoli)

La fusione delle sei società in una sola, scrive sempre Deloitte nel suo report, ha diversi elementi a favore: una gestione univoca delle risorse finanziarie, con migliore programmazione delle manutenzioni ordinarie e degli investimenti strategici; flussi di cassa maggiormente stabili grazie ad una continuità del turismo fra estate ed inverno e al supporto reciproco tra i comprensori; una strategia unica e coordinata su:

- offerta turistica e clientela target di riferimento;

- valorizzazione del singolo comprensorio, evitando sovrapposizioni in termini di offerta ricettizia e turismo target;

- politiche di marketing e comunicazione, gestione dell’offerta, brand management;

- politiche di ticketing, pricing e gestione delle affluenze.

A questo si aggiungono una unicità di intenti in termini di strategia per la valorizzazione del territorio e una gestione più efficiente dell’occupazione del personale e delle risorse; la garanzia di tutela dei piccoli comprensori e la possibilità di sviluppo del territorio circostante, compresa l’attenzione alla protezione per l’indotto di tali aree locali; la presenza di un interlocutore unico nei confronti dei principali stakeholders (ad esempio verso la Regione per la definizione del fabbisogno finanziario e dell’ammontare di contributi necessari per gli investimenti, o verso i proprietari dei terreni per una gestione univoca dei diritti di sorvolo); ma anche un maggior interesse per il possibile ingresso nel capitale di investitori privati; potenziali saving derivanti dall’integrazione ed il fatto che si tratti di un’operazione fiscalmente neutrale.

Una società di gestione unica: i “contro”

Deloitte, però, mette in fila anche una serie di “punti deboli” di questa operazione. Nell’analisi, la società sottolinea i costi connessi all’integrazione delle realtà ed eventuali start-up costs; ma anche i costi dell’operazione ed eventuali costi connessi all’uscita dei soci di minoranza. Non solo, dato che potrebbe essere previsto il diritto di recesso (e la necessaria liquidazione) “se la nuova entità avrà una forma societaria o un oggetto sociale diverso rispetto dagli attuali”.

Servono però – dice sempre Deloitte – “valutazioni in merito all’obbligo di separazione societaria tra attività in monopolio legale (incluse attività sulla base di autorizzazioni) e attività a mercato, ovvero l’obbligo di contabilità separata tra attività protette e attività a mercato”. A questo si aggiunge un rischio di cross-subsidisation tra contributi a impianti internazionali (soggetti a norme su aiuti di stato) e impianti locali.

Ma anche “possibili censure su affidamento diretto del servizio a società miste da parte della Corte dei conti, con particolare riferimento alla configurazione, che prevede il mantenimento della gestione separata per Skyway Monte Bianco”, oltre alla “eventuale necessità di presentare istanza di interpello disapplicativo fornendo disclosure dell’operazione straordinaria, al fine di riportare i tax attributes”.

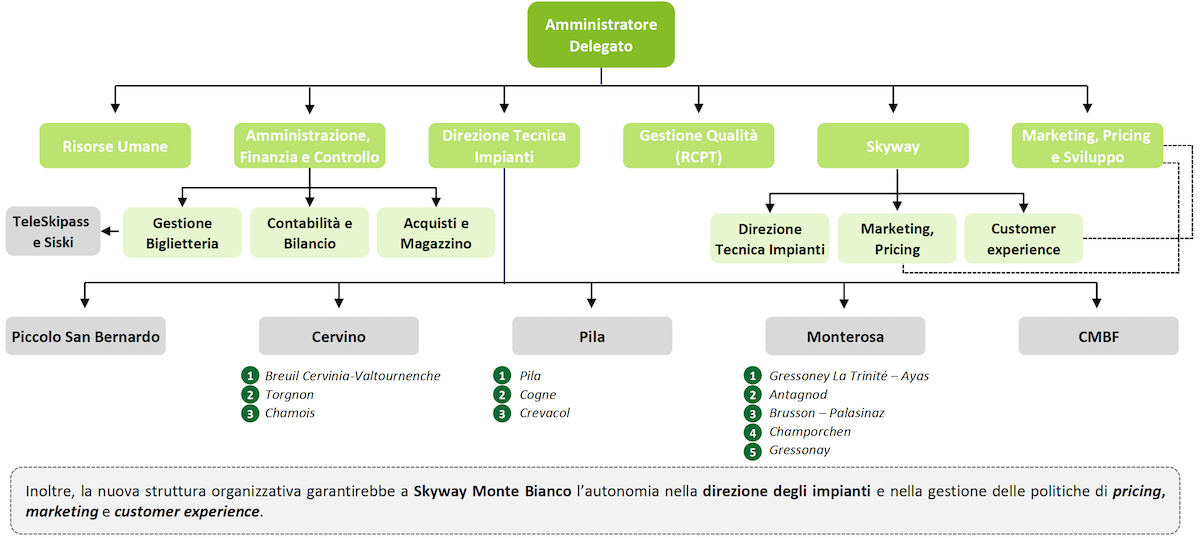

Una società di gestione unica, un nuovo assetto organizzativo

- l’efficientamento delle procedure e dei processi aziendali grazie ad una centralizzazione delle attività corporate;

- la realizzazione di un magazzino ricambi centrale, che sia in grado di rifornire tutti gli impianti a fune;

- la gestione centralizzata delle risorse umane, al fine di garantire una miglior allocazione del personale stagionale fra i vari impianti;

- una strategia di marketing e pricing gestita a livello centralizzato, al fine di definire la miglior strategia per ogni comprensorio, differenziata a seconda della localizzazione degli impianti e della tipologia di turismo e offerta.

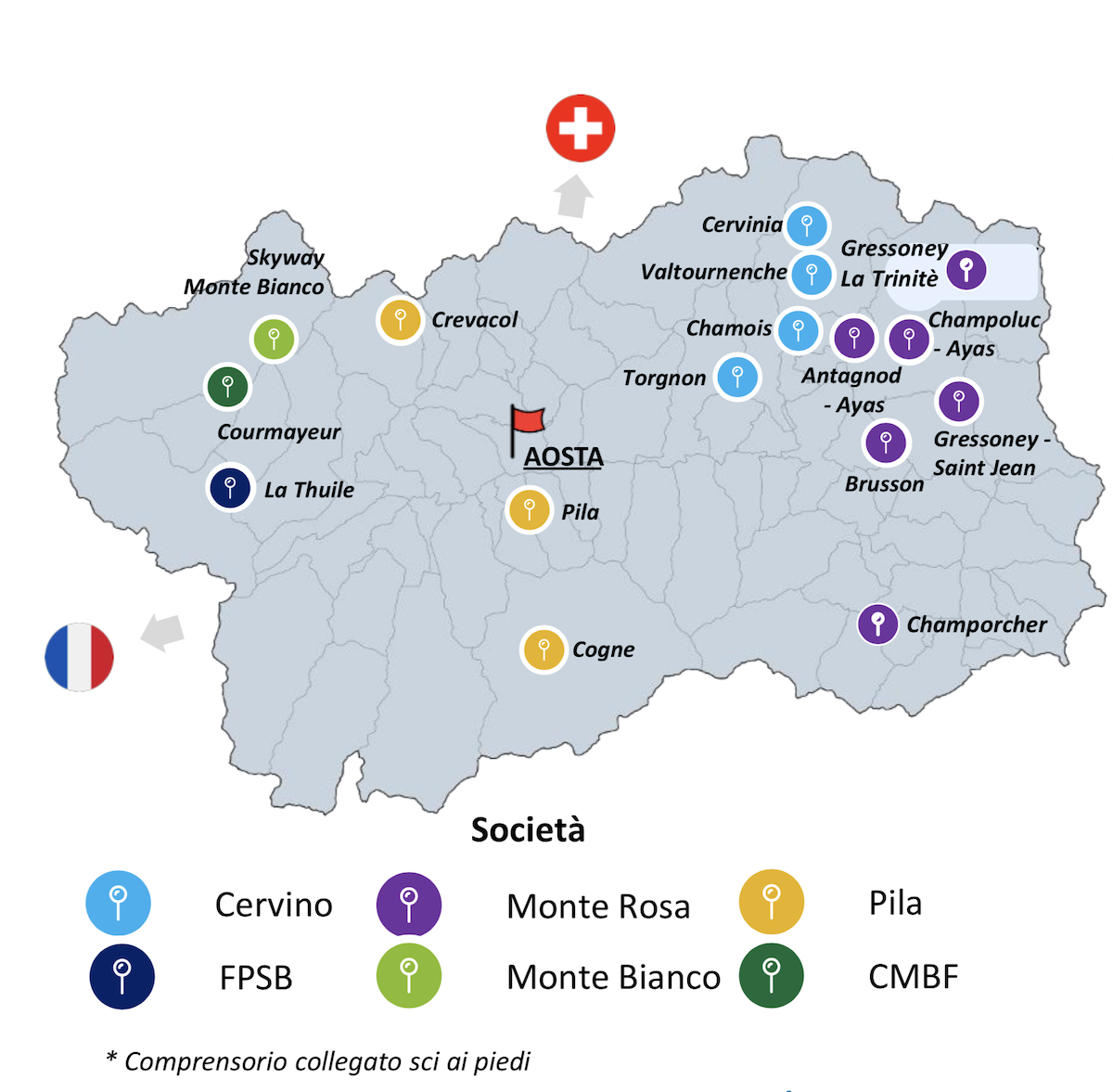

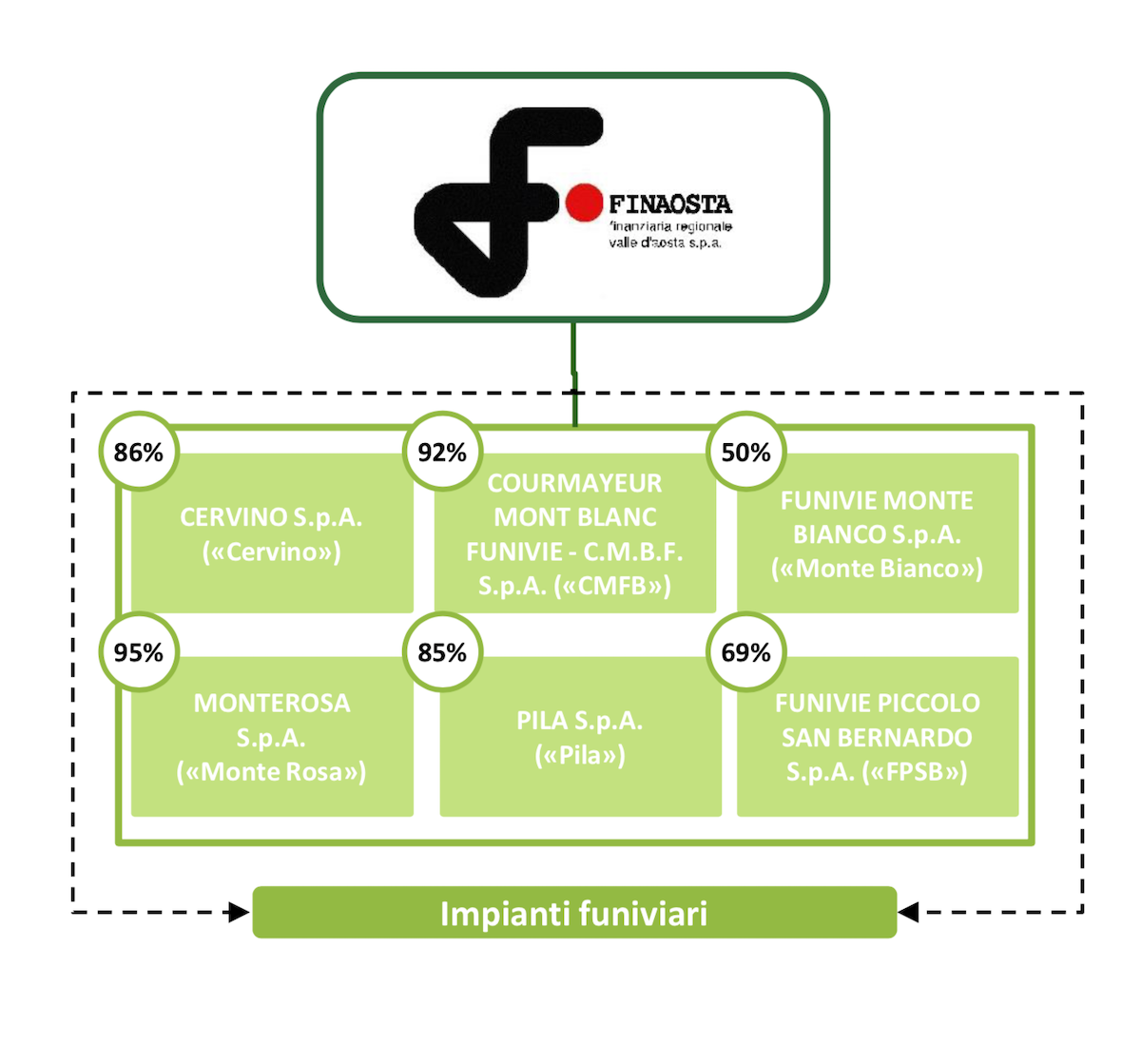

La situazione attuale: sei società, quindici comprensori

Le partecipate oggetto dell’analisi di Deloitte sono in tutto sei società, a cui fanno complessivamente capo 15 comprensori sciistici “localizzati nelle aree geografiche di interesse sciistico della regione, ossia le zone del Monte Bianco, del Colle del Piccolo San Bernardo, della valle Centrale, del Monte Rosa e del Monte Cervino”. Ciascuna società – si legge nel report – si caratterizza per specifiche dimensioni e caratteristiche, sotto il profilo economico-patrimoniale, in termini di affluenza degli impianti, ed in relazione alla tipologia di clientela target (italiani, stranieri, spesa media del turista, eccetera) e periodo di apertura delle attività.

Nel dettaglio, sono attive in Valle le società Funivie Piccolo San Bernardo spa (partecipata da Finaosta al 69 per cento, gestisce 15 impianti e 56 piste estese per 80 km), Cervino spa (86 per cento, gestisce 23 impianti estesi su 124 km di piste nei tre comprensori di Breuil-Cervinia, con 19 impianti, Chamois, con 4 impianti e Torgnon con 4 impianti), Pila spa (85 per cento, gestisce i comprensori di Pila con 11 impianti estesi per 55 km di piste; Cogne con 3 impianti estesi per 6 km di piste e Crévacol con 2 impianti estesi per 22 km di piste), Monterosa spa (95 per cento, gestisce 28 impianti estesi su 108 km di piste, nei comprensori di Gressoney La Trinité–Ayas, Antagnod, Brusson-Palasinaz, Gressoney e Champorcher), Courmayeur Mont Blanc funivie (92 per cento, gestisce i 17 impianti e 43 piste estese per 43 km) e Funivie Monte Bianco spa che gestisce l’impianto di risalita Skyway (partecipata dalla finanziaria regionale per il 50 per cento).

Una risposta

Magari iniziarlo a farlo con i Comuni ?